Si vous travaillez pendant votre PVT, il vous faudra produire une déclaration d’impôts au Canada. Voici quelques explications qui vous permettront de comprendre ce système différent du nôtre et de faire votre déclaration sans stress.

Les impôts au Canada

« Un impôt sur le revenu doit être payé, ainsi qu’il est prévu par la présente loi, pour chaque année d’imposition, sur le revenu imposable de toute personne résidant au Canada à un moment donné au cours de l’année » (Loi de l’impôt sur le revenu, Site du gouvernement canadien).

Comment ça marche ?

Au Canada, le régime fiscal est basé sur le principe de l’autocotisation, ce qui signifie que les contribuables doivent faire leur déclaration, indiquer les revenus touchés au cours de l’année, calculer l’impôt à payer et transmettre le tout dans les délais impartis.

L’Agence du Revenu du Canada (ARC) est l’organisme qui s’occupe d’administrer les lois et conventions fiscales du pays (provinces et territoires).

Dans la plupart des cas, il est obligatoire de faire une déclaration de revenus chaque année. Si vous n’êtes pas sûr de devoir le faire, le site du gouvernement vous propose de vérifier ici.

Les bases à connaître

- Pour les particuliers, l’année d’imposition correspond à l’année civile et s’étend donc du 1er janvier au 31 décembre.

- Vous avez jusqu’au 30 avril (de l’année suivante) au plus tard pour effectuer leur déclaration de revenus (exemple : déclaration pour 2019 à faire entre le 1er janvier 2020 et le 30 avril 2020 maximum). Au-delà de cette date, vous pourrez toujours faire votre déclaration, mais des frais supplémentaires seront appliqués.

- L’impôt sur le revenu des particuliers au Canada est progressif, c’est-à-dire que plus vous gagnez, plus le pourcentage de taxes est élevé (jusqu’à un certain seuil). Il existe donc différentes tranches d’imposition en fonction du montant total de vos gains.

- À la fin de l’année, si le montant qui a été déduit de votre salaire est trop important, vous obtiendrez un remboursement. Au contraire, si vous n’avez pas assez payé, vous devrez régler la différence.

Les retenues sur la paie

Lorsque votre employeur calcule votre salaire, il prend en compte les cotisations au Régime de pensions du Canada* et à l’Assurance-Emploi* ainsi que l’impôt sur le revenu*. Ces mêmes cotisations seront retenues directement sur votre salaire en fonction du montant versé et seront versées à l’ARC.

*Régime de pensions du Canada RPC : équivalent de nos cotisations à la retraite.

*Assurance-emploi AE : équivalent de nos cotisations à Pôle Emploi en France.

*Impôt sur le revenu : versé pour le compte du gouvernement fédéral, des provinces et des territoires, il est fonction de votre revenu sur l’année.

Résidents et non-résidents : quelle différence ?

Attention, nous parlons ici de résidence fiscale. Pour déterminer votre statut, vous devez prendre en compte la durée de votre séjour au Canada ainsi que votre lieu de résidence.

Résident

Si vous avez vécu au Canada pendant plus de six mois au cours d’une année fiscale donnée, que vous avez occupé le même logement pendant plus de six mois et que vous avez gardé le même emploi au moins aussi longtemps.

Résident « réputé »

Toute personne séjournant au Canada plus de 183 jours durant l’année d’imposition est considérée comme résidente « réputée » concernant l’impôt sur le revenu.

Non-résident

Toute personne voyageant à travers le pays, sans résidence ni travail fixe, est considérée comme non-résidente concernant l’impôt sur le revenu.

Selon votre statut de résidence, le calcul de vos impôts sera différent.

Si vous n’êtes pas sûrs de votre statut, ne vous lancez surtout pas au hasard mais contactez plutôt l’Agence du revenu du Canada au 1-800-959-7383.

Déclarer ses impôts au Canada

Si vous avez travaillé et gagné de l’argent durant l’année, vous devez effectuer une déclaration de revenus et l’envoyer à l’ARC.

Attention cependant, dans certains cas, même si vous n’avez touché aucun revenu, vous devrez quand même remplir une déclaration.

Faire une déclaration d’impôts au Canada a des avantages puisqu’elle peut permettre de recevoir un remboursement (si vous avez trop payé pendant l’année), des crédits ou des prestations.

Quand ?

Les déclarations d’impôts au Canada se font l’année suivante. Par exemple, si vous travaillez en 2019, vous ferez votre déclaration en avril 2020. Et si vous travaillez à cheval sur deux années, vous devrez faire deux déclarations.

En avril, votre employeur vous donne (ou alors, il faut le demander) une déclaration d’impôts par le biais du formulaire T4 ou TD1 pour le Québec (Déclaration de revenus et de prestations). Selon votre salaire perçu et la durée de votre emploi, vous aurez ou non une somme à payer. Cette déclaration sert à déterminer si vous avez trop ou pas assez donné.

Les documents nécessaires

Avant de faire votre déclaration d’impôts au Canada, veillez à rassembler tous les documents nécessaires :

- Tous vos feuillets de renseignements, tels que les feuillets T4*, T5 et T2202A.

- Les renseignements connexes à tout montant qui doit être déclaré comme revenu et qui n’est pas inclus dans un feuillet de renseignements.

- Toutes les pièces justificatives à l’appui des déductions et des crédits que vous demandez (contrat d’assurance médicale, cartes de transport, documents justificatifs de loyer, etc.).

- Le Guide T4055, Nouveaux arrivants au Canada si vous étiez un nouvel arrivant au Canada en 2019.

- Un logiciel de préparation de déclarations de revenus si vous préparez votre déclaration par voie électronique.

- La Trousse générale d’impôt et de prestations pour la province ou le territoire où vous résidiez le 31 décembre, si vous complétez une déclaration sur papier.

*Feuillet T4 : Chaque employeur pour qui vous avez travaillé durant l’année fiscale doit vous fournir un formulaire T4 avant la fin du mois de février suivant l’année de déclaration. Si vous déménagez, n’oubliez pas de leur donner votre nouvelle adresse afin d’avoir tout en main avant le 30 avril.

Si vous n’avez pas le formulaire ou si vous l’avez perdu, n’hésitez pas à le redemander.

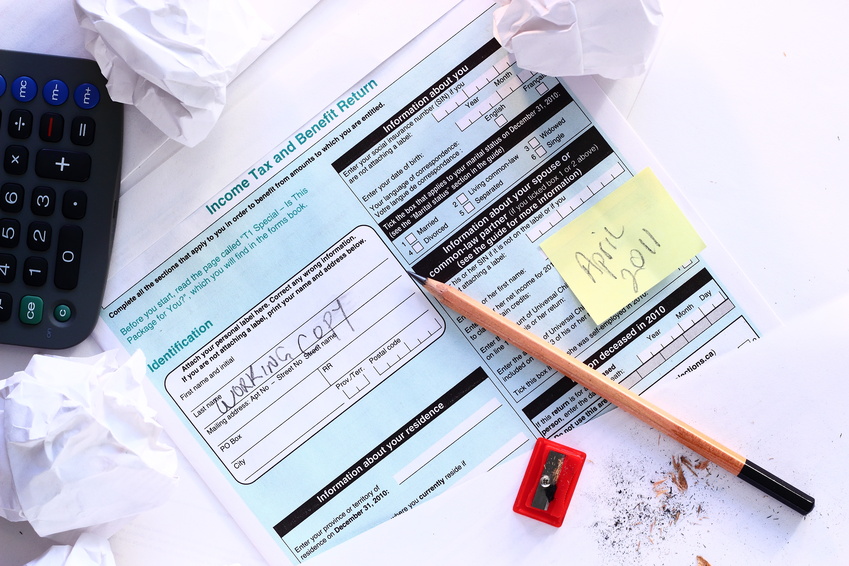

La déclaration papier

Pour faire votre déclaration d’impôts au Canada en format papier, vous devez utiliser la Trousse d’impôt et de prestations correspondant à la province ou au territoire dans lequel vous résidiez à la date du 31 décembre 2019 (pour l’année dernière).

Dans cette trousse, vous trouverez notamment la Déclaration générale T1 « Déclaration de revenus et de prestations pour les non-résidents et les résidents réputés du Canada », ainsi que les formulaires et annexes. Il ne vous reste plus qu’à imprimer ces documents, à les remplir puis à les envoyer à votre centre fiscal par la poste. Attention, n’oubliez pas de joindre le paiement à votre déclaration !

Si vous ne pouvez pas imprimer, sachez que la Trousse est aussi disponible aux comptoirs postaux ainsi que dans les bureaux Service canada entre le mois de février et jusqu’à la fin du mois d’avril.

Durée de traitement : environ 4 à 6 semaines.

Un « Guide général d’impôt et de prestations » contenant les instructions détaillées est mis à votre disposition sur le site de l’ARC.

La déclaration par voie électronique

Les non-résidents et les personnes faisant leur déclaration d’impôts au Canada pour la première fois (cas des PVT arrivés depuis peu) ne peuvent pas faire leur déclaration de façon électronique. Vérifiez si vous êtes dans cette catégorie ici.

Vous pouvez faire votre déclaration par voie électronique par le biais de services d’Impôtnet ou la Ted.

Durée de traitement : environ 2 semaines.

Et ensuite ?

Une fois votre déclaration traitée, vous recevrez un avis de cotisation indiquant si avez le droit à un remboursement ou si, au contraire, vous avez un solde dû.

Pour obtenir les bons formulaires à remplir, adressez-vous directement à l’Agence du revenu du Canada (1-800-959-2221) ou rendez-vous sur leur site internet.

Double-déclaration

- Si vous produisez votre déclaration canadienne d’impôt avec le statut fiscal de « non-résident du Canada », vous n’avez pas besoin de déclarer les revenus que vous avez touchés à l’extérieur du Canada.

- Si vous produisez votre déclaration avec le statut fiscal de « résident du Canada », vous devez déclarer la totalité des revenus que vous avez touchés au Canada et à l’étranger dans l’année en cours.

Remboursement d’impôts au Canada

Les impôts étant prélevés à la source, leur montant final ne correspond pas forcément à ce que vous avez travaillé. La plupart du temps, notamment pour les PVT, il y a un trop perçu que l’État canadien rembourse. Mais pour cela, il faut déclarer ses impôts et prouver que la résidence fiscale de l’année concernée n’est pas au Canada (à savoir 183 jours en France et paiement d’impôts en France).

Attention, l’État canadien ne rembourse pas la totalité des impôts, mais c’est souvent intéressant. D’autant que vous pouvez déclarer tout un tas de dépense : loyer, cartes de transport, etc.

Si vous êtes rentrés en France au moment de la déclaration

Si vous avez droit à un remboursement, vous devez joindre à vos formulaires une lettre dans laquelle vous indiquerez à quel endroit vous demandez que votre remboursement soit envoyé et dans quelle monnaie vous souhaitez qu’il soit libellé. L’ARC peut libeller ses remboursements en dollars canadiens, en dollars américains et en euros.

Si vous avez changé de travail ou de province

Conservez précieusement les contacts de vos employeurs et faites-vous envoyer le formulaire TD1 par chacun. En cas de province différente, il faudra faire une déclaration par province.

Pour vous aider

Pour 15 $ (au minimum) vous pouvez acheter un logiciel qui vous aidera à remplir votre feuille d’impôts ou des logiciels gratuits peuvent vous aider à calculer vos impôts au Canada et à remplir votre fiche d’impôts.

Faire sa demande par le biais de Taxback

Vous pourrez obtenir de l’aide en ligne sur le site TaxBack.com. Des frais de traitement vous seront cependant demandés.

Prendre un comptable

Prendre un comptable

Si vous ne vous sentez pas à l’aise avec le fait d’effectuer seul votre déclaration, ce qui est le cas pour beaucoup, vous pouvez faire appel à un comptable. Celui-ci saura remplir votre déclaration comme il faut mais aussi, si besoin, trouver d’éventuels crédits ou autres avantages auxquels vous pourriez avoir droit. Les frais varient selon la personne ou le cabinet donc prenez soin de vous renseigner au préalable pour pouvoir ensuite comparer. Précisez également votre statut afin de savoir si le professionnel a l’habitude de travailler avec des PVT.

À savoir

- Le montant minimum d’une déclaration de revenus est de 20$.

- Les taux et tranches d’imposition peuvent varier d’une année à l’autre. Ils sont fixés par le gouvernement.

- Si vous avez besoin d’aide pour faire votre déclaration de revenus, des personnes bénévoles sont disponibles à l’Agence du revenu du Canada et peuvent vous aider gratuitement (veillez cependant à vous y prendre à l’avance pour avoir de la place).

- Si vous vous rendez compte que vous avez fait une erreur sur votre déclaration ou oublié certains renseignements pouvant influencer le calcul de votre impôt, attendez de recevoir votre avis de cotisation et demandez ensuite une modification.

- Il est important de garder vos renseignements personnels à jour et d’informer l’ARC de tout changement de situation car ceux-ci pourraient avoir une incidence sur vos prestations.

- Il est fortement conseillé de conserver vos pièces justificatives pendant une période de 6 ans. Pensez aussi à garder une copie de vos anciennes déclarations.

- Attention, contrairement au reste du Canada, le Québec est la seule province à exiger deux déclarations distinctes : une déclaration fédérale et une déclaration provinciale.

- Tous les résidents en âge de travailler doivent remplir une déclaration de revenus chaque année.

- L’outil « Apprenons l’impôt » sur le site de l’ARC est un cours en ligne particulièrement bien fait qui vous apprendra plus sur le régime fiscal canadien et qui vous aiguillera sur la façon de faire votre déclaration.

Évidemment, faire votre déclaration d’impôts au Canada n’est pas un moment particulièrement amusant. Cela demande du temps, de l’attention et un peu d’organisation mais cela ne change finalement pas de celle que vous faites déjà en France. De plus, de nombreux organismes et tutoriels sont là pour vous accompagner dans cette démarches.

Pour les PVT, le fait de faire sa déclaration est intéressant parce il peut vous permettre d’être remboursé d’une certaine somme, selon que vous avez peu ou beaucoup travaillé au Canada.

Si vous souhaitez une aide pour la déclaration ou tout problème fiscal, vous pouvez contacter notre partenaire cabinet comptable à Montréal.

Bon courage !

Guides de voyage indispensables sur le Québec et le Canada recommandés par JeParsAuCanada.com

- Guide du Routard Québec 2020 -2021 : Le guide incontournable !

- Guide Lonely Planet Québec 2019 : La référence par la richesse de son contenu

- Guide Lonely Planet l'essentiel du Canada : Les incontournables du Canada

- Guide du Routard Montréal 2020 -2021 : Guide complet pour découvrir la ville

Livres et cartes indispensables sur le Québec et le Canada recommandés par JeParsAuCanada.com

- Guide de survie des européens à Montréal : Pratique, instructif et drôle

- Le Québec en camping : 150 Adresses par régions des meilleurs campings

- Petit livre du parler Québécois : Indispensable pour bien comprendre nos cousins !

- 1000 mots indispensables du Québécois :Un petit livre bien utile à tout petit prix

- Québec, 50 itinéraires de rêve ! : Pour préparer son voyage

- Road Book Canada 2018 : Organisez votre voyage au Canada pour pas cher

- Cartes Canada et Québec : Régions, villes et provinces

Guides de voyage indispensables sur le Québec et le Canada recommandés par JeParsAuCanada.com

- Guide du Routard Québec 2020 -2021 : Le guide incontournable !

- Guide Lonely Planet Québec 2019 : La référence par la richesse de son contenu

- Guide Lonely Planet l'essentiel du Canada : Les incontournables du Canada

- Guide du Routard Montréal 2020 -2021 : Guide complet pour découvrir la ville

Livres et cartes indispensables sur le Québec et le Canada recommandés par JeParsAuCanada.com

- Guide de survie des européens à Montréal : Pratique, instructif et drôle

- Le Québec en camping : 150 Adresses par régions des meilleurs campings

- Petit livre du parler Québécois : Indispensable pour bien comprendre nos cousins !

- 1000 mots indispensables du Québécois :Un petit livre bien utile à tout petit prix

- Québec, 50 itinéraires de rêve ! : Pour préparer son voyage

- Road Book Canada 2018 : Organisez votre voyage au Canada pour pas cher

- Cartes Canada et Québec : Régions, villes et provinces

Bonjour,

J'ai déjà bien avancé dans ma déclaration d'impôts 2012 mais je rencontre un petit souci.

Je suis arrivé au canada le 17 octobre 2012 et j'ai commencé à travaillé réellement en décembre. J'ai cependant travaillé 8 mois en Belgique avant mon PVT.

Je remplis une déclaration de non-résidents et donc, je suis sensé remplir les annexes A et B pour savoir quel montant je dois inscrire à la ligne 350 du T1-générale 2012 (fédéral).

Donc, Annexe A : je note mon revenu canadien et belge en 2012 et Annexe B : je calcule le pourcentage (=6.6% de mes revenus sont canadiens) donc sous les 90%, donc je dois inscrire 0 à la ligne 350 (ou 46, idem).

Du coup, je me retrouve à la fin de la déclaration et je leur dois 250 $ alors que je n'en ai gagné que 1126 $, tout ca à cause que j'ai gagné de l'argent en Belgique (Ma copine elle doit payer 0 $ car elle n'a pas travaillé avant en Belgique).

J'espère que vous avez compris ? Est-ce que je dois déclarer mes revenus belges ??? et est ce que c'est normal de leur devoir 250 $ (25% de mes gains canadiens ???).

Merci bien pour vos réponses !

Bonjour Antoine, nous allons vous répondre mais avant, dites-nous, avaz-vous travaillé au Québec ou dans une autre province?

Merci, Célia

La première étape est de déterminer si vous êtes un résident du Canada ou un non-résident. Si vous louez un appartement et que vous restez au même endroit, vous êtes considéré comme résident du Canada.

Le statut de résidence dépend également du nombre de jours passés au Canada sur une année fiscale.Vous pouvez vous aider à déterminer votre statut avec le document ci-joint.

Vous pouvez n’être considéré comme résident du Canada que durant la durée de votre PVT. De sorte que dans ce cas, vos revenus gagnés en dehors du Canada ne sont pas imposables. Sur la partie de l’année où vous n’étiez pas résident (exemple : le début de l’année où vous êtes parti), les revenus gagnés à l’extérieur du Canada (exemple : votre salaire de votre boulot en France) ne sont pas imposable. Donc nos conseils (aidés par Mat) sont de ne pas parler des salaires perçus avant le Canada.

bonjour,

ayant été en pvt de septembre 2011 à septempbre 2012 puis passer en jeune professionnel en septembre 2012 j’ai cummuler 3 emplois sur la période décembre 2011 à décembre 2012. je me retrouve à payer 1800$ d’impôts. qu’en pensez vous ? est-ce vraiment normal? je suis passer par une comptable mais je reste sidéré…

Bonjour Eddy,

Nous ne sommes malheureusement pas spécialistes des impôts au Canada mais cela dépend bien sûr de tout un tas de critères (dont les salaires que vous avez gagnés. Si les montants sont élevés, le chiffre peut être justifié) et chaque cas est particulier. Vous êtes passé par un comptable, donc il est peu probable que le résultat soit erroné.

Votre comptable vous a-t-il renseigné sur les possibilités de remboursement?

Bonjour ,

J'ai terminé mon pvrt qui s'est déroulé du 11 mars 2012 au 10 mars 2013.. J'i gagné plus de 8000 $ sur mon année et le max de temps passé dans un appart en coloc a été de 9 mois..

J'ai fait ma déclaration d'impot au canada via un comptable et j'ai retouché de l'argent de mes impots canadiens..

Dois je déclarer ce que j'ai gagné au Québec pour mes impots en belgique?Est ce que je vais être taxé en Belgique de nouveau? Vais je devoir rendre de l'argent a la belgique?

Merci de me répondre..

Bonjour,

Nous le répétons : nous ne sommes pas spécialistes des impôts caadiens, donc nos réponses ne peuvent être parfaites. Mais si en 2012, vous avez établi votre résidence fiscale au Canada (vous avez passé le plus de temps au Canada), vous n’avez pas bessoin de déclarer vos revenus en France.

Par contre, en 2013, votre résidence fiscale se trouvera en France, auquel cas, vous devrez déclarer vos revenus gagnés au Canada (l’année prochaine donc). Appelez le Trésor public si vous n’êtes pas sûr!

Et si vous étiez au Québec, cette province a passé une convention fiscale avec la France et le Québec qui évite la double imposition.

Bonne journée

bonjour

je voudrais savoir me faire rembourser les taxes que j’ai verse

a savoir j’ai travaille de aout a septembre et de novembre a janvier 2014

pouvez me guider pour récupérer les sommes verser durant cette période car je suis en pvt qui s’achève au mois de juin 2014

merci pour votre réponse

Bonjour,

Après 3 ans vécus au Canada (Québec), je suis définitivement rentrée en France. Un amis m’a affirmé qu’il était possible de récupérer la totalité des impôts cotisés là-bas, à condition d’être sûr de ne plus retourner y vivre, donc de ne pas faire de démarches pour une Résidence Permanente.

Cela me semble étrange, mais au cas où, pouvez-vous m’infirmer ou me confirmer cette information??

Merci beaucoup!

Pauline

Bonjour Pauline, ces questions sont très complexes et elles dépendent entièrement de votre situation personnelle. Nous n’avons jamais entendu parler d’une telle mesure, vous devriez plutôt contacter Revenu Canada.

« Si vous émigrez du Canada, vous avez tout de même des obligations fiscales :

Vous devez remplir une déclaration de revenus canadienne si vous avez de l’impôt à payer ET

vous voulez demander un remboursement. » »Vous devez déclarer dans votre déclaration de revenus canadienne vos revenus de toutes provenances (revenus de sources canadienne et étrangère). »

Le site confirme bien : « Une fois que vous avez quitté le Canada, nous considérons que vous êtes un non-résident aux fins de l’impôt sur le revenu si vous avez rompu vos liens de résidence avec le Canada. En tant que non-résident, vous devez payer de l’impôt sur vos revenus de source canadienne. Vous devrez payer de l’impôt sur ces revenus l’année où vous quittez le Canada et pour chaque année durant laquelle vous êtes un non-résident aux fins de l’impôt sur le revenu. »

Rendez-vous sur le site d’Agence du revenu, et sur la page consacrée aux émigrants, vous trouverez confirmation de ces informations.

Bonjour,

Je suis presentement entrain de remplir ma declaration d’impots et j’ai quelques questions. Mon lieu de residance a ete en Nouvelle-Écosse tout au long de l’année mais j’ai travaillé en Ontario pendant 2 semaines ca qui me donne deux T4, un pour le revenue que j’ai fait en NS et un pour ON. Es-ce que je dois remplis deux declarations, une de la NS et une de l’ON?

Bonjour, le gouvernement canadien précise bien sur son site : « Obtenez votre relevé T4 relatif au salaire que vous avez touché au Canada

Les employeurs canadiens sont tenus par la Loi de vous faire parvenir un relevé T4 contenant un sommaire de la rémunération totale que vous avez touchée au Canada et des retenues qui en ont été prélevées durant l’année fiscale considérée. Les T4 peuvent être mis à la poste en tout temps de janvier à la fin mars de l’année suivant l’année fiscale considérée. Si vous avez travaillé pour plus d’un employeur durant l’année fiscale, assurez-vous de recevoir un T4 de chacun d’eux. Donc, vous prendrez soin de donner à chaque employeur votre adresse postale permanente pour pouvoir recevoir vos T4 à temps pour présenter votre déclaration d’impôt sur le revenu avant la date limite du 30 avril. »

bonjour, Je tente quitter canada a partir de juin pour travailler au moyen orient. j ai deja fait mes declarations de l’annee 2013. Est-ce que je dois informer le gouvernement de mon absence ( plus que 2 ans peu etre) des aujourd’hui? Que dois je faire? Merci

Bonjour,

Je suis un etudiant Francais et actuellement en stage au Quebec (qui a debute mi-mai) et cela pour une duree de 12 semaines. J’aimerais savoir s’il etait possible pour moi de recuperer quelques prelevements effectues sur mon salaire brut ? Si oui, comment puis-je faire ?

Cordialement,

je suis en pvt depuis juin, j’ai donc vécu au canada pendant plus de 6mois, j’ai le meme emploi depuis plus de 6mois en revanche je n’ai pas occuper le meme logement plus de 6mois jai déménagée 1 fois, est ce que du coup je suis quand meme dans la catégorie « resident » ou « resident réputé » ?

pour le statut « resident réputé » est ce qu’on a besoin de déclarer la totalité des revenus touchés au Canada et à l’étranger dans l’année en cours (comme pour le statut resident) ?

de plus quand vous dites « vous devez déclarer la totalité des revenus que vous avez touchés au Canada et à l’étranger dans l’année en cours. » ca veut dire qu’il faut déclarée ses deux revenues (france et canada) que aux impôts du canada ou je dois declarer mes impôts en france aussi ?

Bonjour Barille,

normalement tu es considéré comme « Résident réputé » (puisque tu as déménagé). Et oui tu dois bien déclarer tes revenus canadiens et français s’il y en a eu durant l’année civile concernée.

Si tu as besoin d’aide ou d’informations plus précises, n’hésite pas à contacter l’Agence de Revenu au Canada que j’ai citée plus haut (1-800-959-7383). 😉

Bonjour, si je suis touriste en 2014, et je seulement a etudiè, je dois faire mon declaration de impots pour le 2014.

Bonjour,

je vois que l’ont peut déclarer notre loyer (étant en pvt) quel justificatif doit on donner ?

Moi je pense pas que ça fonctionnerai je suis en colocation et j’ai un sous loueur, j’ai rien signé. Qu’en pensez-vous, je sais que je peux m’arranger avec mon sous loueur, pour avoir des justificatifs, il me les fera sans problème.

Ensuite, j’ ai lu aussi qu’on peut déclarer l’assurance si je me trompe pas, dois donner le contrat d’assurance qu’on doit prendre pour le pvt ?

Merci de votre aide.

Bonjour Maria, alors dans ta feuille d’impôt tu peux en effet déclarer ton loyer, ce qui, par la suite, te permettra éventuellement d’avoir accès au crédit d’impôt de solidarité (remboursement d’impôts). Normalement, il me semble que quand tu déclares il ne demande pas de justificatif. par contre ils peuvent le faire en cas de contrôle donc il est conseillé de les avoir. Concernant la déclaration de l’assurance, je ne suis pas sûre. Je te conseille donc de les appeler directement pour avoir les bonnes réponses. Voici le lien des bureaux et coordonnées par province : http://www.cra-arc.gc.ca/cntct/tso-bsf-fra.html.

N’hésites pas à nous dire ce qu’ils t’ont répondu concernant l’assurance 😉

Bonjour Adeline,

Désolé du temps de réponse entre le stress d’un nouveau visa, petit voyage en France, retour Canada et déménagement… !

L’assurance oui je l’ai déclaré avec un justificatif, le remboursement n’a pas était grandiose mais bon c’est déjà ça !

Pour le loyer non le conseiller que j’ai vu n’a jamais entendu parler de ça.

J’ai plusieurs personnes de mon entourage qui mon dit que je n’avais pas était assez remboursée, environ 900 dollars pour environ 15000 dollars gagné à l’année !!??

Qu’en penses-tu ? J’ai rencontré quelqu’un qui a été remboursé 5000 dollars pour 6 mois de travaille à 11000 dollars !!

Merci et bonne continuation 🙂

Bonjour,

Je suis en train de remplir les formulaires pour 2014. Selon Service Canada, comme je suis étrangère cela risque de prendre un peu plus de temps pour traiter mon dossier, or je rentre en France début mai et je comptais fermer mon compte bancaire avant de partir. Vous dîtes qu’il faut joindre une lettre avec sa nouvelle adresse pour l’envoie d’un chèque dans la devise que l’on veut mais je me suis renseignée auprès de ma banque française et elle n’encaisse pas les chèques étrangers. Est-il possible de leur donner nos coordonnées bancaires à la place pour qu’ils procèdent à un virement? Ou sinon à qui dois-je m’adresser pour plus d’informations?

Merci par avance de votre réponse.

Bonjour Pauline,

désolée mais je ne peux pas répondre à ta question concernant le virement. :/ Je te conseille de les appeler pour leur poser directement la question. Je te remet le lien figurant déjà dans le commentaires du dessus. Il te permettra de trouver les coordonnées du bureau fiscal selon la région où tu te trouves. http://www.cra-arc.gc.ca/cntct/tso-bsf-fra.html

Merci, je vais les appeler.

Bonjour,

Je suis arrivée en PVT le 28 février 2015. Je vais commencer mon premier boulot demain, le 13 avril 2015. De janvier à mon départ au Canada, j’ai eu des revenus en tant que auto-entrepreneur en France, que je déclarerai en France bien sûr.

Mon employeur me demande déjà de remplir des fiches d’impots pour 2015 (le T01 de mémoire, ainsi qu’un formulaire de revenus Québec).

Derrière est indiquée une question pour les non-résidents. Mes interrogations :

– Quel est mon statut ?!

– La fiche d’impôt de 2015 se base-t-elle sur 2014, comme en France ?

– Dois-je déclarer quelque chose pour cette année, ou l’année prochaine ?

J’ai beau lire, je n’y comprends rien…

Merci pour votre réponse! Au plaisir 😉

Alexandra, Arrivée en 2015, vous n’avez rien à faire pour 2014.

Bon courage pour 2016.

mon fils a effectuer un stage non remunere pous sa licence a quebec 3 mois comment peut il faire pour recuperer les taxes sur ses achats merci

nicoleleturmy@orange.fr

Merci beaucoup pour ce billet très informatif. Pour ceux qui sont en Ontario et qui, comme moi, n’y comprennent rien, j’ai fait appel à un cabinet comptable francophone. Je crois qu’il font aussi des déclarations pour les résidents du Québec.

bonjour

J’habite au Quebec, je pars travailler a Vancouver 6 mois je paie mes impôts ou?

Bonjour Gilles,

je te conseille de demander directement à un comptable afin d’être sûr. N’hésite pas à nous faire part de sa réponse, cela serait utile pour d’autres! 🙂

Bonjour,

Merci pour votre article. Il est très bien écrit et souligne les nombreuses difficultés que les gens en PVT peuvent rencontrer lorsqu’ils travaillent au Canada/Québec. L’air de rien, notre système est plutôt complet. De plus, le Québec est la seule province à prélever ses propres impôts. Ça n’aide pas beaucoup les choses !

Bonjour à tous.

Je suis arrivé au Québec depuis le 27 juin 2016. J’ai débuter a travailler a partir du 15 aout 2016 et il va me falloir faire mes impots. Ma copine elle est en formation, donc sans PVT et as travailler que quelques heures

Je voudrais savoir s’il est « obligatoire » de passer par un un comptable (ce que me disent en général les gens ici…) ou si l m’est autorisé/possible de le faire moi même via documents papiers?

Un comptable nous demande plus de 230$ pour la déclaration, car notre dossier est « compliquer ». :/ ??

Merci d’avance. 😉

Bonjour Cyril,

Les déclarations d’impôts ne sont pas simple au Canada, c’est pour cela qu’on a du vous conseiller un comptable. Si vous le faites seule vous pouvez télécharger les formulaires de déclarations sur le site de Revenu Québec (partie provincial) et sur le site de l’ Agence du Revenu du Canada (partie fédérale). Il y aussi des logiciels comme impôt rapide. Vous pouvez aussi voir avec d’autres comptable car normalement ce n’est pas aussi cher ! Vu que c’est votre première fois je vous recommande l’aide d’un comptable pour avoir un modèle pour les autres années.

Bonne chance !

Bonjour,

Merci pour ces précisions.

Qu’en est il pour un travailleur autonome de passage ?

Je précise : je compte partir juste quelques mois à travers le Pays, tracer ma route mais ne vais surement y rester que quelques mois (4/5/6? aucune idée). Je suis indépendant, vais continuer de travailler avec mes clients Français, Européens, sous mon statut Français vu qu’après je compte rentrer.

Quid d’impots dus au Canada ?

Merci

Bonjour,

Si vous êtes sous le statut de touriste, il n’y a pas d’impôt à payer au Canada car vous ne pouvez y travailler. Attention, lorsque vous passerez l’immigration en arrivant de bien dire que vous ne travaillerez pas au Canada, et d’avoir votre billet retour et une preuve de fond pour les rassurer.

Bonjour!

En 2014 je suis parti vivre en Alberta pour un travail dans l’aviation et je suis revenu vivre au Québec en Octobre 2016 pour travailler dans une autre compagnie d’aviation. J’ai travaillé de Janvier 2016 à Septembre 2016 dans une compagnie à Calgary ou j’ai fait au-dessus de 40 000$ de revenu. Et puis j’ai donné ma démission vers la fin septembre et la date d’embauche au Québec était le 15 octobre. Jusqu’à tout récemment, soit début Mai, mon cousin m’hébergait dans le nord de Montréal. Je n’étais pas certain que mon emploi devienne permanent car j’étais en probation pour 6 mois (règlement obligatoire dans la compagnie). Maintenant que la probation est terminée et que je suis toujours à l’emploi, je vais signer un bail ici à Montréal, soit le 1er juin 2017, mais les chances que je retourne dans l’Ouest étaient bonnes.

Est-ce que je peux considérer avoir eu résidence temporaire au Québec jusqu’au 31 décembre 2016 vu que je n’avais pas d’adresse officielle? Ou vont-ils imposer mon revenu total fait a Calgary et taxer le 40 000$?

Merci

Bonjour Guillaume,

Malheureusement je ne m’y connais pas assez pour la déclaration d’impôt pour te répondre, il faudrait demander à un comptable.

Vous aviez jusqu’au 30 avril pour déclarer vos impôts, l’avez-vous fait ?

Bonjour, mon fils 21 ans qui vit en France, vient d apprendre que l entreprise canadienne qui le fait travailler à distance (informatique) et à temps partiel depuis un an le déclare en fait en travailleur indépendant !

Ce qu il croyait être une bonne rémunération (20 dollars de l heure ) ne doit finalement pas l être…Pouvez vous nous dire:

– Quelles sont les démarches à entreprendre par rapport à ce statut ?(En france il faut par ex s inscrire à L URSSAF et lui reverser des cotisations quand on est indépendant) Doit il reverser des cotisations et à qui ?

-D autre part dans quel pays doit il acquitter ses impôts ?

Merci par avance !

Bonjour Béatrice,

le statut de travailleur indépendant (ou « travailleur autonome ») ne demande aucune démarche particulière, simplement de facturer au client avec un NAS (équivalent du numéro de sécurité sociale). Il n’y a pas de cotisations à verser au fur et à mesure comme en France, tout est prélevé u moment de la déclaration, à savoir taxes fédérales, taxes provinciales et parfois cotisations retraites selon les cas. Il peut également faire passer tous les frais annexes à son travail dans la déclarations afin de réduire l’impôt à payer.

Normalement, la résidence fiscale correspond au lieu où la personne exerce son activité mais il y a des accords entre la France et le Canada donc je vous conseille de demander à un comptable afin d’avoir une réponse plus précise.

Bonjour,

Si l’on n’est plus au Canada, et que l’on est pas resident (j’ai travaille 4 mois a peu pres au Canada avec un PVT), comment faire une declaration d’impots? L’acces par vioe electronique n’est pas possible apparement.

Merci

Bonjour,

comme noté dans l’article, il y a plusieurs documents à remplir puis à envoyer (déclaration papier). Si cela vous semble trop compliqué, ce qui est souvent le cas, le mieux est de faire appel à un comptable canadien qui puisse s’en occuper.

Voici le cabinet comptable partenaire du site https://www.jeparsaucanada.com/services-comptables-et-fiscaux-canada/

Bonjour,

J’ai fait du fruit picking pendant 1 mois et demi dans l’okanagan pour lequel je n’ai pas reçu de T4 car j’ai rempli un papier TD1 ou j’ai mentionné que je serais en dessous de la limite de 11.809,00 cad idem pour le TD1BC (A la fin du fruit picking on a été payé par chèque).Sur ce formulaire j’ai indiqué mon adresse belge car on n’avait pas encore de lieu de résidence au Canada. Ensuite, Mi octobre on est parti sur Vancouver où on loue une chambre.

Savez-vous comment déclarer ce type de revenu ? Merci d’avance

J’ai vécu 7 mois au nb et 5 au qc est ce que je fait mes impot avec les lois du nb ou du qc merci

Bonjour,

Je viens d’arriver à Montréal pour permis JP, mon employeur m’a donné à remplir une déclaration d’impôts en même temps que mon contrat de travail. Dois-je mentionner ma compagne de droit et mes filles alors qu’elles ne sont pas encore sur le territoire canadien. Pas encore de date prévue pour me rejoindre.

Merci

Bonjour,

je vous conseille de demander au comptable de votre entreprise qui saura probablement mieux vous répondre pour ce genre de questions spécifiques.

Bonjour,

Je suis Resident Permanente canadien et je viens de declarer mon changement d’adresse aux impots francaises pour signaler mon expatriation. Ca fait 8 mois que je reside et travaille au Canada et j’ai deja declare mes impots au Canada. Pour l’instant je suis en location chez des amis de la famille et j’ai mis l’adresse de mon copain pour le changement d’adresse. Est-ce qu’il risque de payer des taxes a cause de moi du fait que j’ai mis son adresse ?

Merci d’avance.

Bjr

Je suis citoyenne canadienne mais j’etais en Tunisie pour quelques années

Je viens de rentrer ici le 27 novembre 2020

J’avais besoin d’un avis de cotisation comme preuve de résidence pour dossier parrainage est ce que je peux faire la déclaration des impôts de 2019 en indiquant que je suis residente ou c’est illégal puisque en 2019 j’étais en Tunisie !? Merci

Je suis résident en NS ..je suis retraité de l’état Français où je dépose chaque année ma déclaration de revenus de retraite. (Je n’ai aucun autre revenu, ni en France, ni au Canada, ni dans aucun autre pays… je vis en common law avec une citoyenne Canadienne dans sa propriété sur laquelle je n’ai aucun droit) compte tenu de ma petite retraite Française, je ne suis pas imposable. Lors de mon arrivée au Canada je m’étais renseigné pour savoir si je devrais déclarer cette non imposition de l’état français..La réponse fut negative… En relisant votre article j’ai un doute sur cette réponse de l’époque… pouvez vous me donner votre avis..??